Características del consumo durante el período de "post-turbulencia"

Contexto macroeconómico

La dinámica del tipo de cambio del rublo, así como la dinámica del tipo de cambio del PIB, dependen de la dinámica de los precios del petróleo. Si 2012-2013 fueron un período estable, luego 2014-2015. - se convirtió en un período negativo para la economía en general y el comercio minorista de moda en particular. Pero en 2016, se perfilaron cambios positivos, a pesar de las continuas sanciones económicas, en parte debido a la política de sustitución de importaciones.

Renta poblacional

En general, los ingresos de la población disminuyeron, mientras que el mínimo de subsistencia oficial aumentó en un 2,2% (de 9673 rublos en 2015 a 9889 rublos en 2016). Según Rosstat y el Ministerio de Desarrollo Económico de la Federación de Rusia, el salario mensual promedio de los rusos en noviembre de 2016 ascendía a 36 rublos, habiendo disminuido un 195% desde enero.

Hubo más pobres durante el año pasado: si en 2015 cada séptimo ruso vivía por debajo del umbral de pobreza, entonces en 2016 cada sexto. En total, el 13,9% de los rusos vive por debajo del umbral de pobreza, que es de 20,3 millones de personas.

La proporción de pobres es del 30%, aproximadamente el 85% de la población no tiene ingresos suficientes (comprar electrodomésticos es difícil para ellos), aproximadamente el 40% de la población tiene dificultades para comprar ropa, incluso los más baratos.

La situación no ha cambiado desde 2015.

La política de los empleadores en 2016, por desgracia, no contribuyó a mejorar la situación en el mercado laboral. El 24% de las empresas rusas llevaron a cabo reducciones de personal (datos de Romir), 18% - reducciones salariales, 10% - reducción de beneficios sociales (recorte o cancelación total).

Cambios en las preferencias y patrones del consumidor.

En 2014-2016 Los patrones y prioridades de comportamiento del consumidor han cambiado dramáticamente bajo la influencia de factores económicos. El 45% de la población ya ha visto o espera reducciones salariales en los próximos seis meses. La evaluación de los cambios en el bienestar de uno en 2016 ha sido constantemente baja desde el inicio de la crisis.

La mayoría de los encuestados son pesimistas y creen que no habrá cambios significativos durante el próximo año: ni las condiciones de los préstamos existentes (59%), ni las dificultades para obtenerlos (57%), ni la transición a salarios oficiales (56%), ni despidos (54%). Entre las categorías de bienes que comenzaron a comprarse con menos frecuencia / en menor volumen / marcas más baratas / en un lugar más barato se encuentran la ropa y el calzado, los neumáticos de automóvil. Estas dos categorías son las más sensibles al deterioro del bienestar económico de la población.

Las redes extranjeras se están desarrollando más activamente que las rusas.

El mercado de la moda en 2016 ascendió a 2295 mil millones de rublos (34,3 mil millones de dólares estadounidenses). Dinámica del mercado en 2016: 1% para 2015 en rublos (10,2% en dólares).

En 2014-2015 Las marcas mundiales mantuvieron sus posiciones con una oferta monetaria favorable, mientras que las empresas rusas aumentaron el precio de sus productos. En 2016, hubo una igualación de las tasas de crecimiento de los precios.

Una tendencia obvia es que el número de cadenas de tiendas globales ha aumentado y el número de tiendas rusas ha disminuido. Marks & Spenser, Massimo Dutti, Oysho, Stradivarius, Pull & Bear, ZARA, Bershka, H&M Group, Mango, representados en el mercado ruso, aumentaron el número de sus tiendas en 2016. Solo Motivi mostró una dinámica negativa. Solo Baon, Gloria Jeans, Sportmaster y O'stin han pasado de cadenas rusas a nuevas tiendas minoristas.

La tasa de crecimiento de los líderes extranjeros es significativamente más alta que la tasa de crecimiento de incluso dos líderes del mercado ruso.

Estamos esperando el "florecimiento" de las marcas múltiples

Los principales cambios en el comportamiento del consumidor que contribuyen al "florecimiento" de las marcas múltiples son los siguientes:

1. Rentabilidad

La elección de bienes a precios más bajos:

- salida a marcas más baratas;

- Esperando ventas.

2. Escepticismo

Los compradores buscan la verificación de información:

- Adquirir bienes después de un estudio exhaustivo de la información. Conozca las alternativas de precios;

- rechazar compras impulsivas;

- rechazar compras "intrusivas" y compras "para uso futuro".

3. Velocidad y conveniencia

- Gravitar a las compras a poca distancia; - compras en línea;

- Interés por los últimos gadgets.

Según las encuestas de Euromonitor International y RBC, la mayoría de las personas ahora buscan descuentos y esperan ventas. Entonces, el 38% de los encuestados dijo que intentaron comprar ropa y zapatos con descuentos o promociones. El 31% prestó atención a ofertas especiales, pero realizó una compra solo si le gustó el artículo. El 18% esperaba específicamente descuentos y promociones para la compra de ropa / calzado, y solo el 10% dijo que no prestaba atención a los descuentos y promociones.

El número de rusos para quienes la calidad fue el criterio principal al elegir (del 61% en 2013 al 50% en 2016) es mucho más importante hoy: el número de personas para quienes el precio es el criterio principal ha aumentado (de 13 % en 2013 a 16% en 2016).

Modelo de consumo de ahorro

1. Los consumidores intentarán obtener el máximo beneficio del vendedor (consumo racional, compra a un precio con descuento). Los compradores comenzaron a estudiar las etiquetas de precios con más cuidado, tratar de comprar con descuentos y reaccionar más activamente a las promociones y bonos.

2. Ahora el consumidor ha aprendido la planificación preliminar de las compras y se ha vuelto muy sensible a las promociones: las personas aprenderán sobre ellas por adelantado y, en consecuencia, planificarán sus compras. A lo largo del año, la participación en los ingresos de la cadena minorista de las promociones aumentó del 30% al 35%, y en los hipermercados, hasta el 45%.

3. Las personas buscan opciones alternativas (o están cambiando a marcas más baratas o están buscando su marca entre otros canales de distribución). El 76% de los encuestados dijeron que buscarían alternativas a los centros comerciales habituales para ahorrar en la compra de ropa / zapatos.

El 65% de los rusos expresaron su disposición a comprar más con una gama más amplia de productos. Una de las formas de ofrecer a los consumidores una opción y la posibilidad de comparar precios es una tienda multimarca, que presenta una amplia gama de productos.

Las tiendas multimarca son las segundas más populares entre las mujeres rusas (24%). Las multimarca están ligeramente por delante de las cadenas minoristas (23%). Esto se debe en parte a la herencia del modelo de consumo soviético, cuando los grandes almacenes eran el principal lugar de compras.

Razones para la popularidad del formato multimarca

El formato multimarca le permite:

- Garantizar la oferta de ropa / calzado en los segmentos de precios "medio plus" y "premium" en las regiones.

El volumen limitado de la demanda en las regiones de ropa y calzado para mujeres en el segmento de precios superiores hace que las marcas múltiples sean prácticamente el único canal de distribución para las marcas "caras".

- reducir los riesgos de los minoristassurgiendo cuando se trabaja con una marca;

- crea una oferta en una tienda para diferentes públicos objetivoSatisfacer los diversos requisitos funcionales y de estilo de la audiencia.

Ciudades donde los consumidores prefieren marcas múltiples:

San Petersburgo, Kaliningrado, Kazán, Perm, Ekaterimburgo, Irkutsk y Krasnodar.

Fuente: INFOline, FCG

Según las estimaciones de FCG, en 2017, se esperan aperturas serias de tiendas multimarca fuera de línea. Entonces, en Moscú en la primavera de 2017, los grandes almacenes multimarca PODIUM Market abrirán sus puertas; se ubicará inmediatamente en dos pisos del centro comercial Golden Babylon en Mira Avenue.

En San Petersburgo, Gold Union abrirá una boutique multimarca en Staro-Nevsky Prospekt.

En Voronezh, TSUM Voronezh brindará a los consumidores la oportunidad de recibir ofertas de las últimas colecciones de las principales marcas mundiales: Brunello Cucinelli, Kiton, Roberto Cavalli, Sonia Rykiel, Emanuel Ungaro, Blumarine, Canali, Malo y otros, en su ciudad natal. El proyecto también proporciona marcas más democráticas: Mango, S'Oliver, Superdry, Cortefiel y otras, centradas en una CA joven, educada y de moda.

En Perm, una nueva tienda de formatos Rada venderá ropa y zapatos de fabricantes rusos y extranjeros.

La segunda red europea más grande de grandes almacenes de calzado, bolsos y artículos de cuero, la empresa polaca CCC, planea visitar Nizhny Novgorod. Esta red entra por primera vez e inmediatamente abre tiendas en dos centros comerciales de la ciudad: "Lower Capital" y "ZharPtitsa".

Mientras tanto, según los expertos del mercado, el canal más exitoso para un formato multimarca es un canal en línea. Las ventas en línea están en línea con las tendencias del consumidor. La recesión económica se ha convertido en un catalizador para el desarrollo del segmento de comercio en línea. El 44% de los compradores considera que comprar en Internet es una buena manera de encontrar algo interesante; 39%: una forma de ahorrar dinero; 34%: una forma de ahorrar tiempo; El 22% de los rusos encuestados no compra ropa / zapatos en Internet en absoluto.

El tiempo que pasan los usuarios en la red ha aumentado. Hoy, el 57% de los rusos se conectan todos los días (+ 9,3% en comparación con 2015).

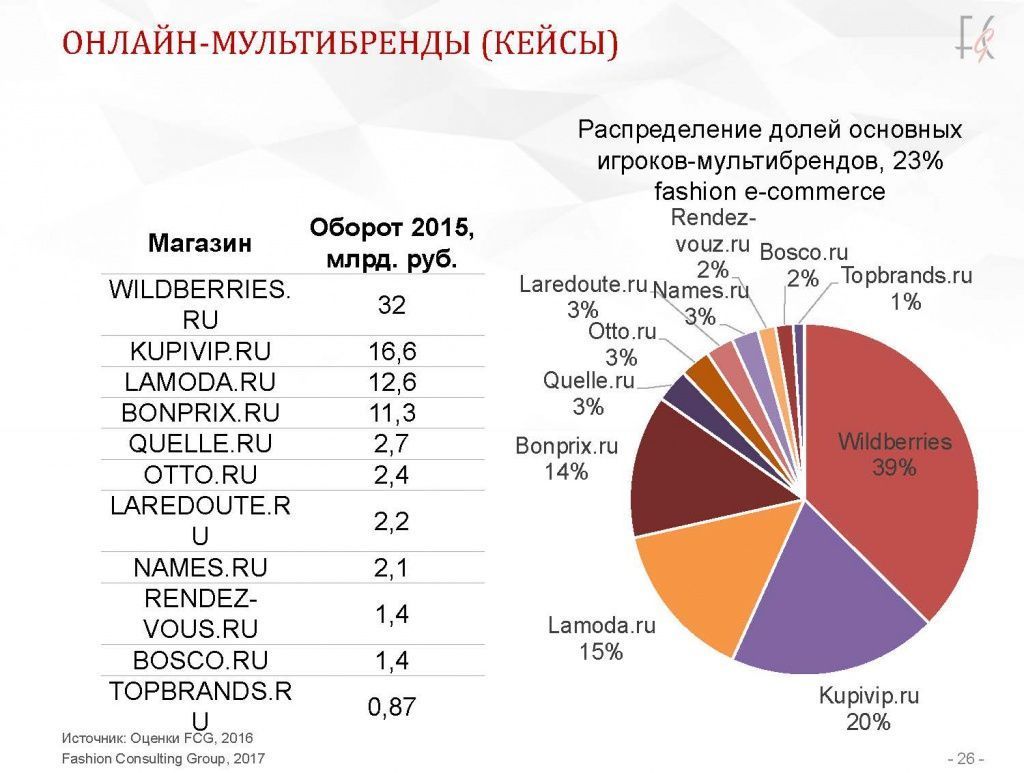

Multimarca en línea

La popularidad de "Made in Russia" es la segunda consecuencia más importante de la crisis en el mercado de la moda. Esto fue facilitado por: - una campaña activa para popularizar la marca Made in Russia;

- En una situación de crisis económica agravante entre los consumidores locales, aumenta la demanda de bienes que se producen en nuestro país.

Marcas rusas polares: Unichel, IVANOVA, A La Russe, 1001 vestidos, tiendas Mir, Oh, my, TVOE, Kotofey, MARI AXEL, Two-Ta, GLZN de Galina Zhondorova, OZOZO.

A raíz de Made in Russia, los diseñadores de moda rusos (Ulyana Sergienko, Alena Akhmadullina, Alexander Terekhov y otros) están desarrollando activamente el tema "ruso" en sus colecciones. El tema "ruso" se utiliza activamente en las colecciones de ropa y calzado para niños. Una de las tendencias importantes: los grandes minoristas multimarca (TSUM, KupiVip, PODIUM Market) y los proyectos de nicho / diseño (Dressone.ru) representan cada vez más marcas locales de ropa y calzado, así como modelos de diseñadores rusos. La cartera de PODIUM Market incluye más de 15 diseñadores rusos, el primero en Nizhny Novgorod, una tienda completa de marcas nacionales de ropa de calle y accesorios "Rodina", además de más de 15 marcas rusas, Aizel.ru representa a más de 60 marcas rusas.

Este artículo fue publicado en el número 146 de la versión impresa de la revista.

| Por favor califique el artículo |

Materiales relacionados

¡Euro Shoes comienza en un mes en Moscú!

¡Euro Shoes comenzará a operar el 19 de febrero en Moscú!

La exposición Euro Shoes @ CAF se celebró con éxito en Almaty

La exposición Euro Shoes@CAF se celebrará en Almaty

La exposición Euro Shoes amplió su geografía de influencia y añadió componentes al nuevo pabellón

popular

Estamos listos para un desarrollo activo en el mercado ruso.

Friedrich Naumann, director ejecutivo de la marca Tamaris, habló con Shoes Report sobre los ambiciosos planes de la compañía, el desarrollo comercial en Rusia y la expansión de la red minorista, y también compartió detalles sobre nuevas colecciones y lanzamientos.

Estamos listos para un desarrollo activo en el mercado ruso.

Friedrich Naumann, director ejecutivo de la marca Tamaris, habló con Shoes Report sobre los ambiciosos planes de la compañía, el desarrollo comercial en Rusia y la expansión de la red minorista, y también compartió detalles sobre nuevas colecciones y lanzamientos.

“Descuento para reparaciones” de ropa y calzado en talleres apoyados en Francia

Los franceses han calculado los beneficios de un programa que anima a los consumidores a reparar ropa y calzado ofreciendo descuentos en estos servicios en talleres certificados. El programa de “descuento de reparación” comenzó a funcionar en Francia en noviembre del año pasado. Durante los seis meses de funcionamiento de este programa, el número de llamadas a talleres de reparación en Francia se multiplicó por 10 y ascendió a 250 reparaciones. Los franceses ahorraron 000 millones de euros, escribe leparisien.fr.

“Descuento para reparaciones” de ropa y calzado en talleres apoyados en Francia

Los franceses han calculado los beneficios de un programa que anima a los consumidores a reparar ropa y calzado ofreciendo descuentos en estos servicios en talleres certificados. El programa de “descuento de reparación” comenzó a funcionar en Francia en noviembre del año pasado. Durante los seis meses de funcionamiento de este programa, el número de llamadas a talleres de reparación en Francia se multiplicó por 10 y ascendió a 250 reparaciones. Los franceses ahorraron 000 millones de euros, escribe leparisien.fr.

El entrenador recurrió al análisis de Big Data y se ganó el interés de un público joven

La marca estadounidense de bolsos Coach ha planificado el éxito de su modelo Tabby entre un público más joven, la Generación Z, recurriendo al análisis de big data, abandonando herramientas tradicionales y analógicas, como la intuición humana o la capacidad de cualquier ejecutivo de sentir "en qué dirección sopla el viento". explotará”, escribe B.O.F.

El entrenador recurrió al análisis de Big Data y se ganó el interés de un público joven

La marca estadounidense de bolsos Coach ha planificado el éxito de su modelo Tabby entre un público más joven, la Generación Z, recurriendo al análisis de big data, abandonando herramientas tradicionales y analógicas, como la intuición humana o la capacidad de cualquier ejecutivo de sentir "en qué dirección sopla el viento". explotará”, escribe B.O.F.

¿Por qué es tan importante trabajar con las opiniones de los clientes, analizarlas y utilizarlas en tu trabajo?

Las opiniones de los clientes son de gran importancia a la hora de vender un producto. Sin embargo, muchas empresas no siempre entienden esto: no recopilan reseñas, responden solo a las positivas y no trabajan con las negativas. Este es un gran error y omisión de la marca. En este artículo, junto con la experta en marketing digital de SR, Tatyana Vasilyeva, comprendemos las complejidades y matices de trabajar con las opiniones de los clientes y explicamos por qué vale la pena prestar atención a las opiniones de sus clientes y cómo esto puede aumentar sus ventas.

¿Por qué es tan importante trabajar con las opiniones de los clientes, analizarlas y utilizarlas en tu trabajo?

Las opiniones de los clientes son de gran importancia a la hora de vender un producto. Sin embargo, muchas empresas no siempre entienden esto: no recopilan reseñas, responden solo a las positivas y no trabajan con las negativas. Este es un gran error y omisión de la marca. En este artículo, junto con la experta en marketing digital de SR, Tatyana Vasilyeva, comprendemos las complejidades y matices de trabajar con las opiniones de los clientes y explicamos por qué vale la pena prestar atención a las opiniones de sus clientes y cómo esto puede aumentar sus ventas.

Louis Vuitton abre una nueva fábrica en Italia

Louis Vuitton ha abierto su segunda fábrica de calzado en Italia. Después de abrir la primera en Fiesso d'Artico (Véneto), la marca insignia de LVMH acaba de abrir una nueva planta de producción dedicada a esta categoría de calzado en la zona industrial de Civitano, en la región de Las Marcas. En Toscana también hay otra planta de producción de la marca, donde se fabrican bolsos y accesorios de cuero, escribe fr.fashionnetwork.com.

Louis Vuitton abre una nueva fábrica en Italia

Louis Vuitton ha abierto su segunda fábrica de calzado en Italia. Después de abrir la primera en Fiesso d'Artico (Véneto), la marca insignia de LVMH acaba de abrir una nueva planta de producción dedicada a esta categoría de calzado en la zona industrial de Civitano, en la región de Las Marcas. En Toscana también hay otra planta de producción de la marca, donde se fabrican bolsos y accesorios de cuero, escribe fr.fashionnetwork.com.

La exposición Euro Shoes@CAF se celebrará en Almaty

Del 11 al 13 de marzo se celebrará en Almaty, en el complejo de exposiciones Atakent, la exposición Euro Shoes@CAF (Central Asia Fashion). La exposición, que es el evento internacional más grande de la industria de la moda en Asia Central, presentará colecciones de ropa, zapatos y accesorios.

La exposición Euro Shoes@CAF se celebrará en Almaty

Del 11 al 13 de marzo se celebrará en Almaty, en el complejo de exposiciones Atakent, la exposición Euro Shoes@CAF (Central Asia Fashion). La exposición, que es el evento internacional más grande de la industria de la moda en Asia Central, presentará colecciones de ropa, zapatos y accesorios.

Nuevo “dutik” de Rick Owens presentado en la feria de París

Los zapatos extraños y voluminosos son otra tendencia de nuestros tiempos difíciles y es imposible ignorarlos. El diseñador estadounidense Rick Owens presentó en un desfile en París unas voluminosas botas infladas de látex que, según él, fueron creadas en colaboración con el joven diseñador londinense Straighteye, a quien le gusta experimentar con volúmenes arquitectónicos.

Nuevo “dutik” de Rick Owens presentado en la feria de París

Los zapatos extraños y voluminosos son otra tendencia de nuestros tiempos difíciles y es imposible ignorarlos. El diseñador estadounidense Rick Owens presentó en un desfile en París unas voluminosas botas infladas de látex que, según él, fueron creadas en colaboración con el joven diseñador londinense Straighteye, a quien le gusta experimentar con volúmenes arquitectónicos.

VAGA SHOES es un nuevo participante en la colección de estreno de Euro Shoes

La fábrica rusa de calzado femenino VAGA SHOES participará por primera vez en la exposición internacional de calzado y accesorios de la colección de estreno Euro Shoes en Moscú.

VAGA SHOES es un nuevo participante en la colección de estreno de Euro Shoes

La fábrica rusa de calzado femenino VAGA SHOES participará por primera vez en la exposición internacional de calzado y accesorios de la colección de estreno Euro Shoes en Moscú.

¡Euro Shoes comenzará a operar el 19 de febrero en Moscú!

La sesión de invierno de la exposición internacional de calzado y accesorios de la primera colección Euro Shoes se celebrará en Moscú en el Expocenter del 19 al 22 de febrero. Los organizadores prometen la presencia de todos los participantes principales en la exposición, así como nuevos nombres de Europa, Asia y Rusia.

¡Euro Shoes comenzará a operar el 19 de febrero en Moscú!

La sesión de invierno de la exposición internacional de calzado y accesorios de la primera colección Euro Shoes se celebrará en Moscú en el Expocenter del 19 al 22 de febrero. Los organizadores prometen la presencia de todos los participantes principales en la exposición, así como nuevos nombres de Europa, Asia y Rusia.

Los compradores estadounidenses no pudieron comprar bolsos Birkin y demandaron a Hermès

La casa de moda francesa Hermès se enfrenta a una demanda en California por parte de dos clientes que no pudieron comprar bolsos Birkin exclusivos. La casa de moda está acusada de prácticas comerciales desleales.

Los compradores estadounidenses no pudieron comprar bolsos Birkin y demandaron a Hermès

La casa de moda francesa Hermès se enfrenta a una demanda en California por parte de dos clientes que no pudieron comprar bolsos Birkin exclusivos. La casa de moda está acusada de prácticas comerciales desleales.

John Galliano y Christian Louboutin crearon la colección Tabi para Maison Margiela

El director creativo de Maison Margiela, John Galliano, y el diseñador de calzado francés Christian Louboutin lanzaron una colaboración de calzado que se incluyó en la colección de alta costura primavera 2024 de Maison Margiela Artisanal. El dúo de diseñadores creó seis versiones del zapato Tabi. Todos los modelos de zapatos de la colección tienen la puntera dividida, un toque característico del modelo de zapato Tabi característico de la marca Maison Margiela. Y Christian Louboutin le dio al zapato su característica suela roja.

John Galliano y Christian Louboutin crearon la colección Tabi para Maison Margiela

El director creativo de Maison Margiela, John Galliano, y el diseñador de calzado francés Christian Louboutin lanzaron una colaboración de calzado que se incluyó en la colección de alta costura primavera 2024 de Maison Margiela Artisanal. El dúo de diseñadores creó seis versiones del zapato Tabi. Todos los modelos de zapatos de la colección tienen la puntera dividida, un toque característico del modelo de zapato Tabi característico de la marca Maison Margiela. Y Christian Louboutin le dio al zapato su característica suela roja.

¡Euro Shoes comienza en un mes en Moscú!

Queda menos de un mes para la principal exposición de zapatos y accesorios en Rusia: Euro Shoes Premiere Collection. El evento tendrá lugar del 19 al 22 de febrero en Moscú en el Expocenter y, como siempre, en colaboración con la exposición internacional de ropa más grande de Rusia, CPM Premiere Moscú.

¡Euro Shoes comienza en un mes en Moscú!

Queda menos de un mes para la principal exposición de zapatos y accesorios en Rusia: Euro Shoes Premiere Collection. El evento tendrá lugar del 19 al 22 de febrero en Moscú en el Expocenter y, como siempre, en colaboración con la exposición internacional de ropa más grande de Rusia, CPM Premiere Moscú.

Por qué Rendez-Vous y Yandex Lavka lanzaron una "bolsa de pan"

El minorista de calzado Rendez-Vous anunció el lanzamiento de una colaboración de primavera con Yandex Lavka y lanzó un rollo que se asemeja a la forma de un bolso de mujer. Esta "Bolsa de pan" se presenta en la aplicación Yandex.Lavka a un precio de 249 rublos. En el embalaje del producto hay un código promocional por valor de 1000 rublos, que se puede gastar en la red Rendez-Vous.

Por qué Rendez-Vous y Yandex Lavka lanzaron una "bolsa de pan"

El minorista de calzado Rendez-Vous anunció el lanzamiento de una colaboración de primavera con Yandex Lavka y lanzó un rollo que se asemeja a la forma de un bolso de mujer. Esta "Bolsa de pan" se presenta en la aplicación Yandex.Lavka a un precio de 249 rublos. En el embalaje del producto hay un código promocional por valor de 1000 rublos, que se puede gastar en la red Rendez-Vous.

Camper ha lanzado zapatillas innovadoras: diseñadores

La nueva zapatilla Roku de la marca española Camper cuenta con seis componentes intercambiables para crear hasta 64 looks y combinaciones de colores diferentes. Roku significa "seis" en japonés.

Camper ha lanzado zapatillas innovadoras: diseñadores

La nueva zapatilla Roku de la marca española Camper cuenta con seis componentes intercambiables para crear hasta 64 looks y combinaciones de colores diferentes. Roku significa "seis" en japonés.

Tendencias de moda Otoño-Invierno 2023/24 para compras de calzado comercial

Colaborador permanente de Shoes Report. Elena Vinogradova, experta en compras y ventas en el negocio de la moda, preparó un resumen de las tendencias para la temporada otoño-invierno 2023/24 especialmente para nosotros.

Tendencias de moda Otoño-Invierno 2023/24 para compras de calzado comercial

Colaborador permanente de Shoes Report. Elena Vinogradova, experta en compras y ventas en el negocio de la moda, preparó un resumen de las tendencias para la temporada otoño-invierno 2023/24 especialmente para nosotros.

MSCHF y Crocs lanzan "Big Yellow Boots"

Creador de Big Red Boots, la marca de Brooklyn MSCHF se ha asociado con la marca estadounidense de zuecos y sandalias de plástico Crocs para otro zapato de gran tamaño. Las nuevas Big Yellow Boots saldrán a la venta el 9 de agosto.

MSCHF y Crocs lanzan "Big Yellow Boots"

Creador de Big Red Boots, la marca de Brooklyn MSCHF se ha asociado con la marca estadounidense de zuecos y sandalias de plástico Crocs para otro zapato de gran tamaño. Las nuevas Big Yellow Boots saldrán a la venta el 9 de agosto.

Cinco reglas de iluminación profesional para una zapatería: algo relevante en cualquier época del año

Al desarrollar un concepto de iluminación para minoristas de calzado, es importante tener en cuenta no solo la historia de la marca, el contenido arquitectónico de los locales, el público objetivo de las tiendas, sino también la estacionalidad del producto. Con el inicio de la estación fría, las preferencias de los clientes cambian: los zapatos brillantes e ingrávidos son reemplazados por modelos más masivos en discretos colores oscuros. A pesar de las diferencias significativas en las colecciones de verano e invierno, la filosofía general de la marca, su reconocimiento debe permanecer sin cambios en cualquier época del año. Tatyana Ryzhova, experta en iluminación de SR en el comercio minorista de moda, ha identificado cinco reglas básicas para un concepto de iluminación competente para una zapatería para los lectores de la revista, que ayudarán a presentar el surtido de invierno a los clientes de una manera ganadora.

Cinco reglas de iluminación profesional para una zapatería: algo relevante en cualquier época del año

Al desarrollar un concepto de iluminación para minoristas de calzado, es importante tener en cuenta no solo la historia de la marca, el contenido arquitectónico de los locales, el público objetivo de las tiendas, sino también la estacionalidad del producto. Con el inicio de la estación fría, las preferencias de los clientes cambian: los zapatos brillantes e ingrávidos son reemplazados por modelos más masivos en discretos colores oscuros. A pesar de las diferencias significativas en las colecciones de verano e invierno, la filosofía general de la marca, su reconocimiento debe permanecer sin cambios en cualquier época del año. Tatyana Ryzhova, experta en iluminación de SR en el comercio minorista de moda, ha identificado cinco reglas básicas para un concepto de iluminación competente para una zapatería para los lectores de la revista, que ayudarán a presentar el surtido de invierno a los clientes de una manera ganadora.

Bertsy: qué buscar al elegir un modelo

Las botas bertsy y tácticas cobran cada vez más relevancia como calzado, y no solo por el inicio de la temporada de caza. En Rusia, hay varias docenas de empresas que producen este tipo de calzado. Oleg Tereshin, tecnólogo jefe adjunto de ZENDEN, le contó a Shoes Report sobre las diferencias y características de los botines y a qué se debe prestar atención al comprarlos en tiendas especializadas y en línea.

Bertsy: qué buscar al elegir un modelo

Las botas bertsy y tácticas cobran cada vez más relevancia como calzado, y no solo por el inicio de la temporada de caza. En Rusia, hay varias docenas de empresas que producen este tipo de calzado. Oleg Tereshin, tecnólogo jefe adjunto de ZENDEN, le contó a Shoes Report sobre las diferencias y características de los botines y a qué se debe prestar atención al comprarlos en tiendas especializadas y en línea.

EURO SHOES presenta una sección actualizada de la exposición GLOBAL SHOES con colecciones de marcas de zapatos y bolsos de países asiáticos

La colección de estreno de EURO SHOES se está expandiendo. Junto con el grupo tradicional de marcas de calzado europeas líderes de Alemania, España, Italia y Turquía, varias docenas de marcas de calzado y bolsos del Reino Medio se presentarán en la sección GLOBAL SHOES en el Expocentre de Moscú del 29 de agosto al 1 de septiembre.

EURO SHOES presenta una sección actualizada de la exposición GLOBAL SHOES con colecciones de marcas de zapatos y bolsos de países asiáticos

La colección de estreno de EURO SHOES se está expandiendo. Junto con el grupo tradicional de marcas de calzado europeas líderes de Alemania, España, Italia y Turquía, varias docenas de marcas de calzado y bolsos del Reino Medio se presentarán en la sección GLOBAL SHOES en el Expocentre de Moscú del 29 de agosto al 1 de septiembre.

Dudo y objeto: ¿cómo encontrar un acercamiento a los clientes difíciles?

¡Qué bueno y sereno sería el trabajo de un vendedor si los clientes estuvieran tranquilos, alegres, siempre supieran exactamente lo que quieren y compraran, compraran, compraran! Es una pena que esto solo sea posible en los sueños. Por lo tanto, no soñaremos, sino que actuaremos. Junto con Maria Gerasimenko, autora permanente de SR, entendemos las dudas y objeciones de los compradores y construimos una estrategia para trabajar con ellos. Nuestro experto presta especial atención a las dos objeciones principales de los compradores, en las que se pierde el 82% de las ventas.

Dudo y objeto: ¿cómo encontrar un acercamiento a los clientes difíciles?

¡Qué bueno y sereno sería el trabajo de un vendedor si los clientes estuvieran tranquilos, alegres, siempre supieran exactamente lo que quieren y compraran, compraran, compraran! Es una pena que esto solo sea posible en los sueños. Por lo tanto, no soñaremos, sino que actuaremos. Junto con Maria Gerasimenko, autora permanente de SR, entendemos las dudas y objeciones de los compradores y construimos una estrategia para trabajar con ellos. Nuestro experto presta especial atención a las dos objeciones principales de los compradores, en las que se pierde el 82% de las ventas.

Fallecieron dos destacados diseñadores de moda rusos Vyacheslav Zaitsev y Valentin Yudashkin

Uno tras otro, con dos días de diferencia, Vyacheslav Zaitsev y Valentin Yudashkin, destacados diseñadores de moda, cuyo trabajo para todo el mundo era una especie de sello distintivo de la Rusia de moda, abandonaron este mundo.

Fallecieron dos destacados diseñadores de moda rusos Vyacheslav Zaitsev y Valentin Yudashkin

Uno tras otro, con dos días de diferencia, Vyacheslav Zaitsev y Valentin Yudashkin, destacados diseñadores de moda, cuyo trabajo para todo el mundo era una especie de sello distintivo de la Rusia de moda, abandonaron este mundo.

Anuario mundial del calzado: la producción mundial de calzado alcanza los 23,9 millones de pares y vuelve a los niveles previos a la pandemia

La asociación portuguesa de fabricantes de calzado APICCAPS publicó la 13ª edición del boletín estadístico internacional World Footwear Yearbook para 2023, según la cual en 2022 la producción y exportación de calzado a nivel mundial aumentó un 7,6% y un 9%, respectivamente, y la producción mundial de calzado llegó a 23,9 millones de parejas y volvió a los niveles previos a la pandemia.

Anuario mundial del calzado: la producción mundial de calzado alcanza los 23,9 millones de pares y vuelve a los niveles previos a la pandemia

La asociación portuguesa de fabricantes de calzado APICCAPS publicó la 13ª edición del boletín estadístico internacional World Footwear Yearbook para 2023, según la cual en 2022 la producción y exportación de calzado a nivel mundial aumentó un 7,6% y un 9%, respectivamente, y la producción mundial de calzado llegó a 23,9 millones de parejas y volvió a los niveles previos a la pandemia.

La marca de calzado Rostov Novak presentó una colección de zapatillas y zapatillas

En la temporada primavera-verano 2023, la marca de zapatos Rostov-on-Don Novak presentó una linda colección de zapatillas y zapatillas para todos los días. La parte superior del zapato está hecha de cuero genuino, ante, nubuck, la suela está hecha de EVA ligera.

La marca de calzado Rostov Novak presentó una colección de zapatillas y zapatillas

En la temporada primavera-verano 2023, la marca de zapatos Rostov-on-Don Novak presentó una linda colección de zapatillas y zapatillas para todos los días. La parte superior del zapato está hecha de cuero genuino, ante, nubuck, la suela está hecha de EVA ligera.

¿Cómo crear contenido visual de venta en línea basado en la propuesta de venta única identificada?

¿Qué es una USP (propuesta única de venta) y para qué sirve? ¿Por qué el servicio de creación de USP tiene una gran demanda entre los minoristas de moda en la actualidad? ¿Cómo crear una USP que funcione? Responde preguntas y brinda orientación paso a paso sobre cómo definir su propuesta de venta única y trabajar con ella para aumentar las ventas en línea, Tatyana Vasilyeva, experta en SR en la promoción y el desarrollo de marcas de moda.

¿Cómo crear contenido visual de venta en línea basado en la propuesta de venta única identificada?

¿Qué es una USP (propuesta única de venta) y para qué sirve? ¿Por qué el servicio de creación de USP tiene una gran demanda entre los minoristas de moda en la actualidad? ¿Cómo crear una USP que funcione? Responde preguntas y brinda orientación paso a paso sobre cómo definir su propuesta de venta única y trabajar con ella para aumentar las ventas en línea, Tatyana Vasilyeva, experta en SR en la promoción y el desarrollo de marcas de moda.

Programa educativo de calzado: de qué están hechas las suelas de calzado

“¿Cuál es la diferencia entre TEP y EVA? ¿Qué me promete Tunit? ¿Es el pegamento de PVC? ¿De qué está hecha la suela de estos zapatos? - El comprador moderno quiere saberlo todo. Para no enfrentar su rostro en la tierra y poder explicar si tal suela es adecuada para él en suelas, estudie cuidadosamente este artículo. En él, el ingeniero de procesos Igor Okorokov cuenta de qué materiales están hechas las suelas de los zapatos y qué los hace tan buenos.

Programa educativo de calzado: de qué están hechas las suelas de calzado

“¿Cuál es la diferencia entre TEP y EVA? ¿Qué me promete Tunit? ¿Es el pegamento de PVC? ¿De qué está hecha la suela de estos zapatos? - El comprador moderno quiere saberlo todo. Para no enfrentar su rostro en la tierra y poder explicar si tal suela es adecuada para él en suelas, estudie cuidadosamente este artículo. En él, el ingeniero de procesos Igor Okorokov cuenta de qué materiales están hechas las suelas de los zapatos y qué los hace tan buenos.

Cómo establecer precios que ganarán

Algunos empresarios aún confunden el concepto de margen con el concepto de margen y fijan precios para sus productos, guiados únicamente por el ejemplo de los competidores. No es de extrañar que quiebren El analista de la Academia de Tecnologías Minoristas Maxim Gorshkov ofrece varios consejos y fórmulas con los que puede establecer no solo precios ruinosos, sino también rentables.

Cómo establecer precios que ganarán

Algunos empresarios aún confunden el concepto de margen con el concepto de margen y fijan precios para sus productos, guiados únicamente por el ejemplo de los competidores. No es de extrañar que quiebren El analista de la Academia de Tecnologías Minoristas Maxim Gorshkov ofrece varios consejos y fórmulas con los que puede establecer no solo precios ruinosos, sino también rentables.

Venta de calzado y accesorios: técnicas efectivas para la retórica empresarial.

¿Qué módulos de discurso son efectivos para comunicarse con los clientes potenciales y actuales de los salones de zapatos, y cuáles no, Anna Bocharova, una consultora de negocios, sabe?

Venta de calzado y accesorios: técnicas efectivas para la retórica empresarial.

¿Qué módulos de discurso son efectivos para comunicarse con los clientes potenciales y actuales de los salones de zapatos, y cuáles no, Anna Bocharova, una consultora de negocios, sabe?

Formamos el salario de los vendedores: asesoramiento de expertos.

"¿Y cómo cobran a sus consultores las ventas personales o totales?" - Esta es una de las preguntas más populares, lo que causa muchos desacuerdos y chismes en los foros en línea de los propietarios de negocios minoristas. De hecho, ¿cómo formar adecuadamente las ganancias de los vendedores? Pero, ¿qué pasa con las bonificaciones, dónde obtener el plan de ventas, si permitir que los empleados compren productos en la tienda con un descuento? En busca de la verdad, el Informe de Zapatos recurrió a una docena de minoristas de calzado, pero ninguna empresa quería revelar su sistema de motivación: el proceso de su desarrollo era demasiado complicado e individual. Luego interrogamos a cuatro consultores comerciales y finalmente nos convencimos de que el tema de la motivación de los vendedores es muy complicado, porque incluso nuestros expertos no podían llegar a una opinión común.

Formamos el salario de los vendedores: asesoramiento de expertos.

"¿Y cómo cobran a sus consultores las ventas personales o totales?" - Esta es una de las preguntas más populares, lo que causa muchos desacuerdos y chismes en los foros en línea de los propietarios de negocios minoristas. De hecho, ¿cómo formar adecuadamente las ganancias de los vendedores? Pero, ¿qué pasa con las bonificaciones, dónde obtener el plan de ventas, si permitir que los empleados compren productos en la tienda con un descuento? En busca de la verdad, el Informe de Zapatos recurrió a una docena de minoristas de calzado, pero ninguna empresa quería revelar su sistema de motivación: el proceso de su desarrollo era demasiado complicado e individual. Luego interrogamos a cuatro consultores comerciales y finalmente nos convencimos de que el tema de la motivación de los vendedores es muy complicado, porque incluso nuestros expertos no podían llegar a una opinión común.

Toda la verdad es sobre el comprador. ¿Quién es él y cómo convertirse en uno?

Bayer ya no es una profesión nueva, sino una profesión popular y buscada. Está de moda ser un comprador. Los compradores están en los orígenes de la aparición y el desarrollo de tendencias. Si el diseñador ofrece su visión de la moda en la temporada, entonces el comprador selecciona las ideas comerciales más interesantes. Es de los compradores que depende la política de ventas de las tiendas y de lo que, al final, el comprador se pondrá. Esta profesión está rodeada por una flor mágica, a menudo asociada con una falta de comprensión de lo que realmente es el comprador.

Toda la verdad es sobre el comprador. ¿Quién es él y cómo convertirse en uno?

Bayer ya no es una profesión nueva, sino una profesión popular y buscada. Está de moda ser un comprador. Los compradores están en los orígenes de la aparición y el desarrollo de tendencias. Si el diseñador ofrece su visión de la moda en la temporada, entonces el comprador selecciona las ideas comerciales más interesantes. Es de los compradores que depende la política de ventas de las tiendas y de lo que, al final, el comprador se pondrá. Esta profesión está rodeada por una flor mágica, a menudo asociada con una falta de comprensión de lo que realmente es el comprador.

Problemas de venta de tecnología

No hay nada peor que encontrarse con el comprador con las palabras "Hola, ¿puedo ayudarlo con algo?", Porque el vendedor trabaja en la tienda solo para ayudarlo. Al criticar este patrón de comunicación bien establecido con el comprador, Andrei Chirkarev, entrenador de negocios para ventas efectivas y fundador del proyecto Nueva Economía, comparte la tecnología de los verdaderos problemas de venta con los lectores de Shoes Report.

Problemas de venta de tecnología

No hay nada peor que encontrarse con el comprador con las palabras "Hola, ¿puedo ayudarlo con algo?", Porque el vendedor trabaja en la tienda solo para ayudarlo. Al criticar este patrón de comunicación bien establecido con el comprador, Andrei Chirkarev, entrenador de negocios para ventas efectivas y fundador del proyecto Nueva Economía, comparte la tecnología de los verdaderos problemas de venta con los lectores de Shoes Report.

Pelaje, y no solo: tipos de forro

En la producción de calzado de invierno, se utilizan diversos materiales que están diseñados para retener el calor y cumplir con los requisitos de los consumidores: piel de oveja natural, piel artificial, piel artificial de lana natural y otros. Todos los tipos de forro de piel tienen sus propias ventajas y desventajas. Consideremos las propiedades de cada uno de ellos.

Pelaje, y no solo: tipos de forro

En la producción de calzado de invierno, se utilizan diversos materiales que están diseñados para retener el calor y cumplir con los requisitos de los consumidores: piel de oveja natural, piel artificial, piel artificial de lana natural y otros. Todos los tipos de forro de piel tienen sus propias ventajas y desventajas. Consideremos las propiedades de cada uno de ellos.

Aritmética minorista

Antes de comenzar a resolver problemas específicos, debe averiguar con qué precisión todos los líderes de su empresa comprenden la terminología básica del comercio minorista.

Aritmética minorista

Antes de comenzar a resolver problemas específicos, debe averiguar con qué precisión todos los líderes de su empresa comprenden la terminología básica del comercio minorista.

Cómo despedir a un empleado sin lágrimas, escándalo y corte

Tarde o temprano, cualquier gerente se enfrenta a la necesidad de separarse de un empleado. Correctamente ya tiempo, el procedimiento de despido le ahorrará dinero a la empresa y al jefe mismo: nervios y tiempo. Pero ¿por qué a veces, sabiendo que una ruptura en las relaciones es inevitable, posponemos la decisión durante meses?

Cómo despedir a un empleado sin lágrimas, escándalo y corte

Tarde o temprano, cualquier gerente se enfrenta a la necesidad de separarse de un empleado. Correctamente ya tiempo, el procedimiento de despido le ahorrará dinero a la empresa y al jefe mismo: nervios y tiempo. Pero ¿por qué a veces, sabiendo que una ruptura en las relaciones es inevitable, posponemos la decisión durante meses?